Spółka komandytowa – kompleksowy przewodnik 2026

Spółka komandytowa stanowi jedną z najciekawszych form prowadzenia działalności gospodarczej w Polsce, łącząc elastyczność spółki osobowej z możliwością ograniczenia odpowiedzialności dla niektórych wspólników. Po istotnych zmianach wprowadzonych w 2021 roku, szczególnie dotyczących opodatkowania spółki komandytowej, wiele przedsiębiorstw ponownie ocenia atrakcyjność tej struktury biznesowej.

Spis treści

W tym kompleksowym przewodniku przedstawimy wszystkie kluczowe aspekty funkcjonowania spółki komandytowej, od procesu założenia po rozwiązanie, uwzględniając aktualne regulacje prawne i podatkowe obowiązujące w 2026

roku.

Najważniejsze informacje

- Spółka komandytowa to spółka osobowa składająca się z komplementariusza (nieograniczona odpowiedzialność) i komandytariusza (odpowiedzialność ograniczona do sumy komandytowej)

- Od 2021 roku obowiązuje podwójne opodatkowanie – spółka płaci CIT (9% lub 19%), a wspólnicy dodatkowo PIT od wypłaconych zysków

- Wszyscy wspólnicy spółki komandytowej, zarówno komplementariusze, jak i komandytariusze, mają obowiązek samodzielnego opłacania składek ZUS

- Rejestracja odbywa się wyłącznie drogą elektroniczną przez Portal Rejestrów Sądowych lub system S24

- Umowa spółki komandytowej wymaga formy aktu notarialnego (z wyjątkiem systemu S24) oraz obowiązkowego wpisu do Krajowego Rejestru Sądowego

Czym jest spółka komandytowa

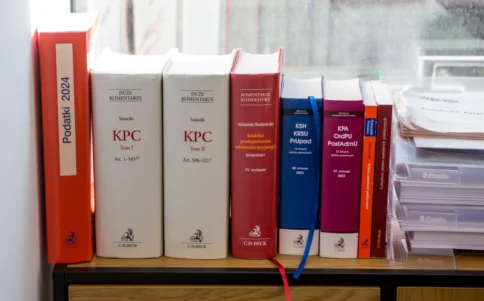

Spółka komandytowa to szczególny typ spółki osobowej, regulowany przepisami Kodeksu spółek handlowych z 2000 roku, w artykułach 102-124. Jest to podmiot gospodarczy o hybrydowej strukturze, który łączy cechy zarówno spółki osobowej, jak i kapitałowej.

Podstawową cechą charakterystyczną spółki komandytowej jest jej podział na dwie kategorie wspólników o odmiennych prawach i obowiązkach. Ta unikalna struktura umożliwia prowadzenie działalności gospodarczej przez podmioty, które chcą wyraźnie rozgraniczyć kontrolę operacyjną od odpowiedzialności finansowej.

Spółka komandytowa nie posiada pełnej osobowości prawnej, ale ma zdolność prawną – może własnym imieniem nabywać prawa, zaciągać zobowiązania, posiadać majątek oraz pozywać i być pozywana. Ta podmiotowość prawną pozwala jej funkcjonować jako samodzielny uczestnik obrotu gospodarczego.

W przeciwieństwie do spółek kapitałowych, każdej spółce komandytowej brakuje formalnych organów takich jak zarząd czy rada nadzorcza. Zarządzanie odbywa się bezpośrednio przez wspólników zgodnie z zasadami określonymi w umowie spółki komandytowej.

Wspólnicy spółki komandytowej

Komplementariusz – wspólnik z nieograniczoną odpowiedzialnością

Komplementariusz to wspólnik spółki komandytowej, który ponosi pełną odpowiedzialność za zobowiązania spółki. Odpowiada całym swoim majątkiem, bez jakichkolwiek ograniczeń kwotowych. Ta nieograniczona odpowiedzialność komplementariusza oznacza, że w przypadku niewypłacalności spółki, wierzyciele mogą dochodzić swoich roszczeń bezpośrednio od komplementariusza.

Komplementariusz ma prawo i obowiązek prowadzenia spraw spółki komandytowej oraz jej reprezentacji na zewnątrz. To on podejmuje kluczowe decyzje operacyjne i zarządza bieżącą działalnością przedsiębiorstwa. W zamian za to ryzyko i odpowiedzialność, komplementariusz otrzymuje pełne uprawnienia zarządcze.

Komandytariusz – wspólnik z ograniczoną odpowiedzialnością

Komandytariusz to wspólnik, którego odpowiedzialność za zobowiązania spółki komandytowej jest ograniczona do wysokości sumy komandytowej określonej w umowie spółki. Po wniesieniu wkładu równego sumie komandytowej, komandytariusz odpowiada wobec wierzycieli spółki jedynie do tej wysokości.

Komandytariusz nie ma prawa reprezentacji spółki ani prowadzenia jej spraw, chyba że umowa spółki stanowi inaczej. Jego rola jest przede wszystkim inwestycyjna – wnosi kapitał do spółki, ale nie angażuje się w bieżące zarządzanie.

Minimalne wymagania dotyczące składu wspólników

Do założenia spółki komandytowej potrzebny jest co najmniej jeden wspólnik każdego typu – komplementariusz i komandytariusz. Jednak w praktyce często spotyka się struktury, gdzie spółka z ograniczoną odpowiedzialnością pełni rolę komplementariusza, co pozwala na ograniczenie ryzyka dla wszystkich zaangażowanych stron.

Skontaktuj się z nami poprzez formularz kontaktowy, wspólnie przeanalizujemy Twoją sytuację.

Powstanie spółki komandytowej

Zawarcie umowy spółki komandytowej

Założenia spółki komandytowej rozpoczyna się od zawarcia umowy spółki. Umowa spółki komandytowej musi zostać sporządzona w formie aktu notarialnego, z wyjątkiem przypadków, gdy korzystamy z systemu teleinformatycznego S24. W systemie S24 możliwe jest założenie spółki z wykorzystaniem wzorców umowy dostępnych w systemie.

Rejestracja elektroniczna

Od 1 lipca 2021 roku rejestracja spółki komandytowej odbywa się wyłącznie w formie elektronicznej. Wpis spółki komandytowej do Krajowego Rejestru Sądowego można dokonać pośrednictwem Portalu Rejestrów Sądowych lub systemu S24. To moment wpisu do rejestru przedsiębiorców KRS stanowi o powstaniu spółki i nabyciu przez nią podmiotowości prawnej.

Formalności rejestracyjne

Proces rejestracji obejmuje:

- Złożenie wniosku o wpis do KRS na formularzu elektronicznym

- Zgłoszenie na formularzu NIP-8 w celu otrzymania numeru NIP

- Uzyskanie numeru REGON

- W przypadku rejestracji przez system S24 – uiszczenie podatku od czynności cywilnoprawnych (PCC-3)

Siedziba spółki oraz jej firma spółki komandytowej muszą być jasno określone w dokumentach rejestracyjnych. Firma musi zawierać nazwisko lub firmę co najmniej jednego komplementariusza oraz oznaczenie “spółka komandytowa” lub oficjalny skrót “sp. k.”.

Umowa spółki komandytowej

Elementy obowiązkowe umowy

Umowa spółki komandytowej musi zawierać szereg elementów obligatoryjnych określonych w kodeksie spółek handlowych:

- Firmę spółki komandytowej

- Siedzibę spółki

- Przedmiot działalności spółki

- Czas trwania spółki (może być oznaczony lub nieoznaczony)

- Oznaczenie każdego wspólnika oraz określenie, kto jest komplementariuszem, a kto komandytariuszem

- Oznaczenie wkładów wnoszonych przez każdego wspólnika

- Wysokość sumy komandytowej dla każdego komandytariusza

Suma komandytowa

Suma komandytowa stanowi kluczowy element zabezpieczający wierzycieli spółki. Określa ona maksymalną wysokość odpowiedzialności komandytariusza za długi spółki. Po wniesieniu przez komandytariusza wkładu równego sumie komandytowej, jego odpowiedzialność wobec wierzycieli zostaje ograniczona do tej kwoty.

W umowie spółki można również określić kwoty dodatkowe, takie jak wynagrodzenie dla komplementariuszy za reprezentację spółki czy szczególne zasady podejmowania uchwał przez wspólników spółki komandytowej.

Wzorce umowy w systemie teleinformatycznym

System S24 oferuje gotowe wzorce umowy spółki komandytowej, które znacznie upraszczają proces założenia. Korzystanie z tych wzorców eliminuje konieczność wizyty u notariusza, co obniża koszty i skraca czas potrzebny na rejestrację.

Firma i oznaczenie spółki

Obowiązkowe elementy nazwy

Nazwie spółki komandytowej musi zawierać nazwisko lub firmę co najmniej jednego wspólnika będącego komplementariuszem oraz słowa “spółka komandytowa” lub skrót “sp. k.”. Te wymagania mają na celu informowanie uczestników obrotu gospodarczego o charakterze podmiotu i strukturze odpowiedzialności.

Gdy komplementariuszem jest osoba prawna, w firmie należy umieścić firmę tej osoby prawnej. Na przykład, jeśli komplementariuszem jest spółka z ograniczoną odpowiedzialnością “ABC sp. z o.o.”, firma może brzmieć “ABC sp. z o.o. – Jan Kowalski spółka komandytowa” lub “ABC sp. z o.o. sp. k.”.

Zakazy dotyczące nazwy

Kategorycznie zabrania się umieszczania nazwiska komandytariusza w firmie spółki komandytowej. Naruszenie tego zakazu powoduje, że komandytariusz traci ograniczoną odpowiedzialność i odpowiada wobec osób trzecich jak komplementariusz – całym swoim majątkiem.

Prowadzenie spraw i reprezentacja

Uprawnienia komplementariuszy

Wspólnicy będący komplementariuszami mają wyłączne prawo i obowiązek prowadzenia spraw spółki komandytowej. Reprezentacja spółki również należy do komplementariuszy, którzy mogą działać samodzielnie lub wspólnie, w zależności od ustaleń w umowie spółki.

Komplementariusze podejmują decyzje dotyczące:

- Bieżącego zarządzania spółką

- Reprezentowania spółki wobec osób trzecich

- Zawierania umów w imieniu spółki

- Prowadzenia działalności operacyjnej

Ograniczenia komandytariuszy

Komandytariusze z zasady nie mają prawa prowadzenia spraw spółki ani jej reprezentacji. Mogą jednak otrzymać pełnomocnictwo do reprezentowania spółki w określonym zakresie lub umowa spółki może przyznać im pewne uprawnienia kontrolne.

Czynności przekraczające zwykły zarząd

Dla czynności przekraczających zwykły zarząd spółką może być wymagana zgoda wszystkich wspólników spółki komandytowej. Umowa spółki może precyzyjnie określać, które decyzje wymagają takiego konsensusu.

Majątek i wkłady wspólników

Składniki majątku spółki

Majątek spółki komandytowej składa się z:

- Wkładów wniesionych przez wspólników

- Mienia nabytego przez spółkę w toku działalności

- Praw i zobowiązań powstałych w związku z działalnością spółki

Rodzaje wkładów wspólników

Wspólnicy mogą wnosić różne rodzaje wkładów:

Wkłady pieniężne – najbardziej popularna forma wkładu, łatwa do wyceny i wniesienia.

Wkłady niepieniężne – mogą obejmować:

- Rzeczy ruchome i nieruchomości

- Prawa majątkowe (np. licencje, patenty)

- Wartości niematerialne i prawne

Ograniczenia dla komandytariuszy – komandytariusz nie może wnieść wkładu w postaci pracy lub usług. Jego wkład musi mieć charakter majątkowy.

Wycena wkładów

Wkłady niepieniężne podlegają wycenie według ich wartości rynkowej w dniu wniesienia. Wycena powinna być rzetelna i odpowiadać rzeczywistej wartości wnoszonego składnika majątku.

Odpowiedzialność wspólników

Odpowiedzialność komplementariusza

Komplementariusz odpowiada za zobowiązania spółki komandytowej w sposób nieograniczony i solidarny. Oznacza to, że:

- Odpowiada całym swoim majątkiem osobistym

- Odpowiedzialność jest subsydiarna wobec majątku spółki

- Wierzyciele spółki mogą dochodzić roszczeń bezpośrednio od komplementariusza

Odpowiedzialność komandytariusza

Odpowiedzialność komandytariusza jest ograniczona do wysokości sumy komandytowej określonej w umowie spółki. Po wniesieniu wkładu rzeczywiście wniesionego równego sumie komandytowej, komandytariusz nie ponosi dalszej odpowiedzialności za zobowiązania spółki komandytowej.

Jeśli komandytariusz wniesie wkład mniejszy od sumy komandytowej, odpowiada wobec wierzycieli do wysokości różnicy między sumą komandytową a wkładem rzeczywiście wniesionym.

Konsekwencje naruszenia zakazów

Umieszczenie nazwiska komandytariusza w firmie spółki lub udzielenie mu uprawnień do reprezentacji może skutkować utratą ograniczonej odpowiedzialności. W takim przypadku komandytariusz odpowiada jak komplementariusz – całym swoim majątkiem.

Opodatkowanie spółki komandytowej

Spółka komandytowa od 2021 roku jest podatnikiem CIT, co oznacza podwójne opodatkowanie – najpierw na poziomie spółki, a następnie na poziomie wspólników. Mimo zmian, które znacząco zmieniły zasady działania tej formy działalności, spółka komandytowa wciąż może być atrakcyjnym rozwiązaniem dla przedsiębiorców, zwłaszcza tych osiągających wysokie dochody lub poszukujących elastycznej struktury właścicielskiej.

Poniżej przedstawiam aktualne zasady opodatkowania spółki komandytowej w 2025 roku wraz z porównaniem do JDG i spółki z o.o., omówieniem składek ZUS oraz kluczowych zalet i ryzyk.

CIT w spółce komandytowej – zasady ogólne

Od 2021 roku spółka komandytowa jest podatnikiem podatku dochodowego od osób prawnych. Oznacza to, że:

Opodatkowanie na poziomie spółki:

- 9% CIT – mały podatnik (przychody do 2 mln euro),

- 19% CIT – pozostali podatnicy.

Opodatkowanie na poziomie wspólników:

- 19% PIT (lub CIT) od wypłaconych zysków,

- możliwość obniżenia podatku u wspólników dzięki mechanizmom ustawowym:

Komplementariusz – odliczenie CIT

Komplementariusz będący osobą fizyczną może pomniejszyć swoje zobowiązanie PIT o część CIT zapłaconego przez spółkę. Dzięki temu:

- przy CIT 19% – efektywny podatek od wypłaty może wynieść 0%,

- przy CIT 9% – efektywne opodatkowanie wynosi ok. 17,3%.

Komandytariusz – zwolnienie 50%

Komandytariusz może skorzystać ze zwolnienia 50% przychodu z tytułu udziału w zysku, do limitu 60 000 zł rocznie, o ile nie jest podmiotem powiązanym z komplementariuszem w sposób przewidziany ustawą.

ZUS wspólników spółki komandytowej

Wspólnicy spółki komandytowej podlegają ubezpieczeniom społecznym i zdrowotnym.

Składka zdrowotna (2026 r.)

Składka zdrowotna jest stała, ryczałtowa, i ustalana jako 9% przeciętnego miesięcznego wynagrodzenia w IV kwartale roku poprzedniego.

Przykładowe wartości:

- 2024 r. – 699,11 zł,

- 2025 r. – 769,43 zł.

To jedna z najczęściej wskazywanych zalet spółki komandytowej w porównaniu z JDG, gdzie składka zdrowotna jest naliczana procentowo od dochodu.

Więcej o składce zdrowotnej przeczytasz tu: Składka zdrowotna do poprawki?

Składki społeczne

Podstawa do składek społecznych nie może być niższa niż minimalne wynagrodzenie. Wspólnicy mogą dobrowolnie wybrać wyższą podstawę – wpłynie to na wysokość przyszłych świadczeń.

VAT i inne podatki

Spółka komandytowa:

- jest podatnikiem VAT, jeśli wykonuje działalność opodatkowaną,

- może być podatnikiem akcyzy, jeśli prowadzi działalność objętą akcyzą.

Porównanie spółki komandytowej z JDG i spółką z o.o.

Spółka komandytowa vs JDG (po Polskim Ładzie)

| Obszar | JDG | Spółka komandytowa |

|---|---|---|

| Podatek | PIT (12%/32%), 19% liniowy, ryczałt | CIT + PIT/CIT od wypłat |

| Składka zdrowotna | procent od dochodu, bez prawa do odliczenia | stała składka |

| ZUS | obowiązkowy | obowiązkowy |

| Danina solidarnościowa | tak (4% powyżej 1 mln zł) | brak |

| Odpowiedzialność | pełna | komandytariusz – ograniczona |

Wniosek:

Dla przedsiębiorców o wysokich dochodach spółka komandytowa może być korzystniejsza pod względem składki zdrowotnej oraz braku daniny solidarnościowej.

Więcej na temat: Zmiana formy opodatkowania – fanaberia czy racjonalne myślenie?

Spółka komandytowa vs spółka z o.o.

| Obszar | Spółka z o.o. | Spółka komandytowa |

|---|---|---|

| Opodatkowanie | CIT + PIT od dywidendy | CIT + PIT, możliwość odliczenia przez komplementariusza |

| Składki zdrowotne | brak obowiązku dla wspólników | obowiązek dla wszystkich wspólników |

| Odpowiedzialność | ograniczona | komandytariusz – ograniczona, komplementariusz – pełna |

| Formalności | wyższe | umiarkowane |

Tu możesz zobaczyć więcej na temat: Spółka z ograniczoną odpowiedzialnością – co musisz wiedzieć

Księgowość i sprawozdawczość

Obowiązek prowadzenia ksiąg handlowych

Spółka komandytowa ma obowiązek prowadzenia pełnej księgowości na księgach handlowych, niezależnie od wielkości osiąganych przychodów. To istotny koszt i obowiązek administracyjny, który należy uwzględnić przy wyborze tej formy prawnej.

Sprawozdania finansowe

Spółka musi składać roczne sprawozdania finansowe, które obejmują:

- Bilans

- Rachunek zysków i strat

- Informacje dodatkowe

- W przypadku większych podmiotów także sprawozdanie z przepływów pieniężnych

Zeznania podatkowe

Spółka składa zeznanie podatkowe CIT-8 do 31 marca roku następującego po roku podatkowym. Dodatkowo wspólnicy składają własne zeznania podatkowe od otrzymanych wypłat.

Koszty księgowości

Prowadzenie pełnej księgowości generuje miesięczne koszty od 800 do 2000 zł, w zależności od skali działalności i wybranego biura rachunkowego. To znacznie wyższe koszty niż w przypadku uproszczonych form ewidencji.

Zalety i wady spółki komandytowej

Zalety spółki komandytowej

1. Stała składka zdrowotna

Niezależna od wysokości dochodu – kluczowa przewaga nad JDG.

2. Brak daniny solidarnościowej

Wspólnicy spółki komandytowej nie płacą 4% daniny solidarnościowej.

3. Elastyczna struktura organizacyjna

Możliwość precyzyjnego określenia zasad uczestnictwa wspólników w zysku i odpowiedzialności.

4. Ograniczenie odpowiedzialności komandytariusza

Komandytariusz odpowiada wyłącznie do wysokości sumy komandytowej.

5. Efektywne opodatkowanie wypłat dla komplementariusza

Mechanizm odliczenia CIT pozwala istotnie obniżyć obciążenia podatkowe.

Wady i ograniczenia

1. Podwójne opodatkowanie

CIT na poziomie spółki + PIT/CIT na poziomie wspólników.

2. Pełna księgowość

Obowiązek prowadzenia ksiąg rachunkowych.

3. Odpowiedzialność komplementariusza

Pełna odpowiedzialność całym majątkiem (chyba że funkcję pełni spółka kapitałowa).

4. Obowiązkowe składki społeczne i zdrowotne

Niezależnie od udziału w prowadzeniu działalności.

5. Wyższe koszty administracyjne niż w JDG

Wynikające ze struktury spółki i obowiązków księgowych.

Rozwiązanie spółki komandytowej

Przyczyny rozwiązania spółki

Spółka komandytowa ulega rozwiązaniu w przypadkach określonych w umowie spółki lub przepisach prawa:

- Uchwała wszystkich wspólników o rozwiązaniu

- Upływ czasu, na który została zawarta

- Śmierć komplementariusza (chyba że umowa stanowi inaczej)

- Wypowiedzenie spółki przez komplementariusza

- Prawomocne orzeczenie sądu

Procedura likwidacji

Po rozwiązaniu spółka wchodzi w stan likwidacji, chyba że zostanie przekształcona lub połączona z innym podmiotem. Likwidacja obejmuje:

- Zakończenie bieżącej działalności

- Ściągnięcie wierzytelności i spłatę zobowiązań

- Podział majątku między wspólników

Wykreślenie z KRS

Ostateczne zakończenie istnienia spółki następuje przez wykreślenie z Krajowego Rejestru Sądowego. Do tego momentu spółka pozostaje wpisana w rejestrze i zachowuje podmiotowość prawną.

Rozliczenia podatkowe

Przy rozwiązaniu spółki konieczne jest dokonanie końcowych rozliczeń podatkowych, w tym złożenie ostatecznego zeznania CIT-8 i rozliczenie się z urzędem skarbowym.

Dołącz do grona subskrybentów newslettera, by być na bieżąco ze zmianami w prawie.

Najczęściej zadawane pytania (FAQ)

Czy spółka komandytowa może być jednoosobowa?

Nie, spółka komandytowa nie może być jednoosobowa. Zgodnie z definicją w kodeksie spółek handlowych, wymaga ona co najmniej jednego komplementariusza i co najmniej jednego komandytariusza. Minimalna liczba wspólników to zatem dwie osoby.

Ile kosztuje założenie spółki komandytowej w 2026 roku?

Koszty założenia spółki komandytowej w 2026 roku zależą od wybranej metody:

- Przez system S24: około 600-800 zł (opłaty sądowe, podatek PCC)

- Przez notariusza: kilka tysięcy zł (akt notarialny, opłaty sądowe)

- Dodatkowo należy uwzględnić koszty obsługi prawnej i podatkowej przy przygotowaniu dokumentów

Czy można przekształcić JDG w spółkę komandytową?

Nie można bezpośrednio przekształcić jednoosobowej działalności gospodarczej w spółkę komandytową. Konieczne jest założenie nowej spółki komandytowej i wniesienie majątku z JDG jako wkładu do spółki. Takie działanie może mieć konsekwencje podatkowe, dlatego warto skonsultować się z doradcą podatkowym.

Jakie są różnice między spółką komandytową a spółką jawną?

Główne różnice to:

- Spółka jawna: wszyscy wspólnicy mają nieograniczoną odpowiedzialność

- Spółka komandytowa: komandytariusze mają ograniczoną odpowiedzialność do sumy komandytowej

- W spółce jawnej wszyscy wspólnicy mogą reprezentować spółkę, w komandytowej tylko komplementariusze

- Opodatkowanie od 2021 roku jest identyczne dla obu form

Czy spółka komandytowa może korzystać z estońskiego CIT?

Tak, pod pewnymi warunkami.

Spółka komandytowa może wejść w ryczałt od dochodów spółek (estoński CIT), jeżeli:

- wszyscy jej wspólnicy są osobami fizycznymi,

- spółka spełnia pozostałe warunki dotyczące m.in. struktury przychodów, zatrudnienia i transparentności.

Dla spółek reinwestujących zysk estoński CIT może być szczególnie korzystny, ponieważ podatek płacony jest dopiero przy wypłacie zysku, a nie na bieżąco.

Podsumowanie – czy spółka komandytowa jest opłacalna w 2026 r.?

Tak, dla wielu przedsiębiorców wciąż jest to jedna z najbardziej efektywnych form prowadzenia działalności, szczególnie z uwagi na:

- stałą składkę zdrowotną,

- brak daniny solidarnościowej,

- możliwość optymalizacji podatkowej dla komplementariusza,

- ograniczenie ryzyka po stronie komandytariusza.

Jednocześnie wymaga profesjonalnego zaprojektowania struktury, dobrej umowy spółki i odpowiedniego prowadzenia księgowości.